相続税の申告期限が10か月あるからと後回しにしていると、

様々な面で支障をきたしたり 財産をき損してしまいます。

お早めにお取り組みされることをお勧めいたします。

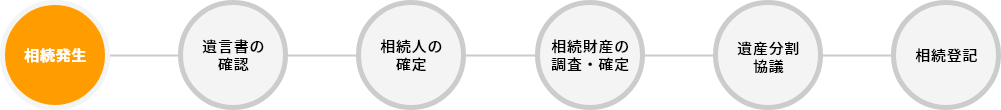

遺言がないまま相続発生すると

いくつもの書類に相続人全員のサイン・実印押印・印鑑証明書が必要となりますが、それらが揃うまでは・・・

不動産は、遺産分割協議を終えるまで、法定相続人全員の共有なので、

全相続人の同意がないと居住継続や賃貸などの利用、売却はできません。

預貯金は、通常、各行ごと所定の書類を提出しない限り入出金や解約はできなくなります。

借入や、公共料金・税金、クレジット等の自動引き落としも不能となります。

被相続人の準確定申告や相続税納税資金も出金できなくなります。

賃貸収入は、銀行口座が止められ、賃借人からの賃料振り込みは原則的に入金されなくなります。

別途入金はできても、出金はできないので、遺産口座から借入返済や固定資産税・修繕費などの支払いが滞ってしまいます。

全賃借人への「振込口座の変更」の通知は、遺産分割協議がまとまるまでは、全相続人の了解を得る必要があります。

株・投信外資は、のんびり相続手続きをしていたり、遺産の調査・確定や遺産目録の作成、遺産分割協議、名義変更などで時間がとられている間に、時価が下落しても文句は言えません。

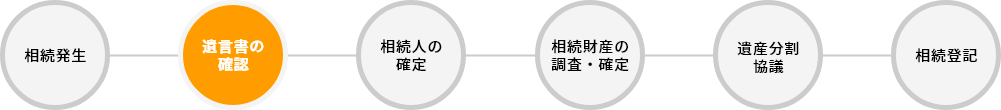

事前に遺言の有無を確認できていないとき

被相続人の遺言書の有無によって、その後の手続きが大きく変わります。

しっかりと確認しましょう。

遺言書を見つけた場合の注意点

勝手に開封してはいけません!

家庭裁判所で「検認」手続きをする必要があります。

裁判所に届け出ず遺言書を開封してしまうと、法律違反となり5万円以下の過料を科せられる可能性もあります。

ただし、仮に、遺言書をうっかり開封してしまっても、相続人の資格を失うことはありません。

(遺言書を隠したり、捨てたり、書き換えたりする目的があると相続人の権利を失います。)

自分で遺言書の「検認」手続きをする場合

- 検認申立書の作成

- 裁判所へ提出する戸籍謄本などの書類を集める

- 裁判所へ行く期日の調整

- 遺言書がどこにあったなどの説明を裁判官にする

などが必要になります。

遺言書がある場合

遺言の内容に沿って相続の手続きを進めます。

遺言書がない場合

相続人を確定するために親族関係を調査します。

(被相続人の戸籍謄本や除籍謄本を取得)

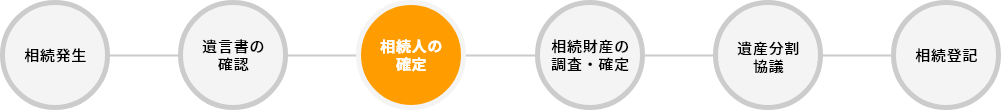

相続人に未成年者や重度の認知症の方がいる場合は、家庭裁判所で

別途の手続きが必要です。

生前中の「相続放棄する」旨の同意や書類は無効です。

『放棄』は相続を知った日から3ヶ月以内に、家庭裁判所での

手続きが必要です。

相続税の基礎控除額

相続が発生しても、相続財産が基礎控除額以内であれば、相続税の申告も、納税も義務はありません。

相続財産が基礎控除額を超える額の場合、相続税が発生します。

基礎控除額の金額の求め方

基礎控除額 = 3,000万円 + (法定相続人 × 600万円)

相続税の対象財産

- 原則、被相続人の全ての財産が対象

プラスの財産

預貯金、不動産、株式などの有価証券、貴金属 などマイナスの財産

住宅ローン、カードローンなどの借金、未払いの税金など

相続税の対象と

ならない財産

- 相続人のもらった生命保険の合計額のうち、法定相続人一人当たり500万円までの額

- 相続人のもらった退職手当金等の合計額のうち、法定相続人一人当たり500万円までの金額

- 墓所、仏壇、祭具、国等に寄付した財産等

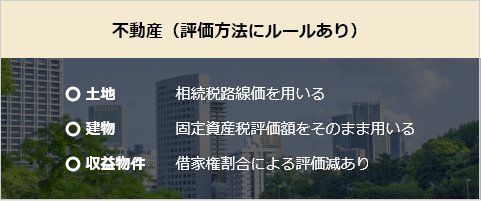

相続財産がいくらなのかを調べます。

相続財産の合計額が基礎控除額を超えていないかどうかを確認するためにも、

相続不動産の評価額を知る必要があります。

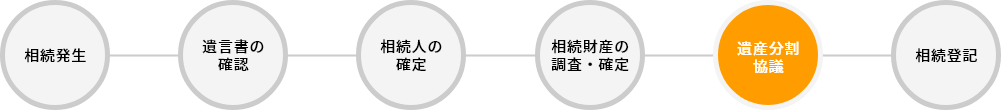

法定相続人と相続財産が確定したら、遺産分割協議に入ります。

遺産分割協議とは

相続人全員で遺産の分け方を決める話し合いのことです。

また、その話し合いで決まった内容を書面におこしたものを

遺産分割協議書と言います。

全員必ず会わないとダメかしら?

【遺産分割協議書】に、相続人全員の署名捺印があれば、

必ずしも一箇所に全員集まって決める必要はありません。

土地や建物は分割する方法あるの?

土地や不動産が含まれていた場合の

一般的な遺産分割方法が4つあります。

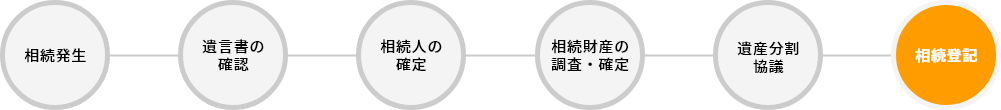

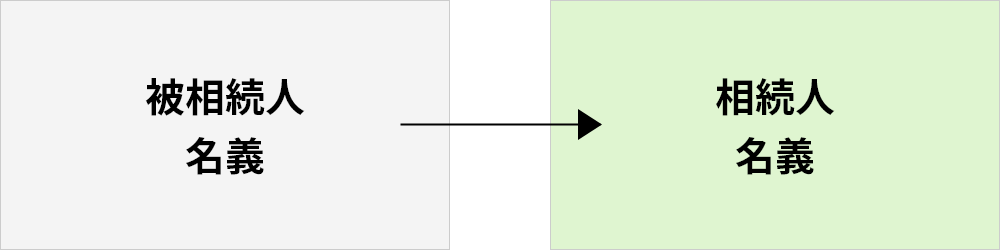

一連の流れを経て整ったら、相続不動産の相続登記を行います。

相続登記はご自身で行うこともできますが、一般的には、

司法書士等の専門家に依頼するケースが多いです。

センチュリー21リブレットの相続対策は、

『揉めない相続』を第一に考えてご提案いたします。

このため「相続対策」は、以下のことが重要と考えており、順番も大事です。

-

1遺産分割対策

どの遺産(現預金・不動産・有価証券・貴金属等)をどの人に相続させるか、また、どのように相続させれば、相続争いである「争族」にならずに円満相続になるかを考えます。

-

2納税対策

相続税は現金納付が原則ですので、納税資金を準備する必要があります。

どんなに遺産分割対策や節税対策が講じられても、納税資金の手立てができていなければ、本末転倒です。 -

3節税対策

一般の方が考える「The・相続対策」であり、相続税・贈与税の仕組みを有効に活用し、資産の組み換えや養子縁組、生前贈与など複数の方法を組み合わせて、どのようにすれば相続税を抑えられるかを考えます。

「借金をすると相続税が減る」とよく言われますが、借金自体が節税対策として有効であるというわけではありません。

相続が起きたときに揉めないためには財産を遺す「本人」が、

予め「財産内容」と「ありか」を明らかにしておくために、

遺言書を作成して残しておくことが大切です。

センチュリー21リブレットなら

節税対策のアドバイスも行います!

-

1不動産を活用した相続対策(土地編)

現金と不動産は相続税評価額が異なります。

2,000万円の現金と、2,000万円の不動産がある場合、相続税評価額は、不動産の方が安くなります。不動産を活用することで相続財産の評価額を下げることができ、相続税の節税対策になります。

土地は実勢価格(取引価格)の60%~70%で評価されます。土地(自宅用)の相続税評価額は実勢価格ではなく、路線価をもとに評価します。路線価は実勢価格の70%~80%となります。さらにその土地を賃貸用にした場合、貸家建付地として80%の評価になります。つまり、賃貸用の土地は実勢価格に比べ60%~70%で評価されます。 -

2不動産を活用した相続対策(建物編)

建物は建築費の30%~40%で評価

建物(自宅用)の相続税評価額は建築価格ではなく、固定資産税評価額をもとに評価します。固定資産税評価額は建築価格の40%~60%となります。さらにその建物を賃貸用にした場合、70%の評価になります。つまり、賃貸用の建物は建築費に比べ30%~40%で評価されます。 -

3賃貸用不動産を活用した相続対策

自宅用と賃貸用では賃貸用の不動産の方が、相続評価額が安くなります。

賃貸用の不動産を活用することで相続財産の評価額を下げることができ、相続税の節税対策になります。